Chi phí hoạt động và chi phí dự phòng giảm 7% và 16%, dừng ở 3.961 tỷ đồng và 4.101 tỷ đồng. Lãi trước thuế quý II ở mức 2.640 tỷ đồng, tăng 21% so với cùng kỳ năm trước.

Lũy kế 6 tháng/2020, thu nhập lãi thuần giảm 9%, còn 16.098 tỷ đồng. Lãi thuần từ hoạt động dịch vụ lần lượt ở mức 2.264 tỷ đồng, cao hơn 15% so với cùng kỳ 2019.

Hoạt động mua bán chứng khoán kinh doanh, đầu tư lần lượt 421 tỷ đồng và 668 tỷ đồng, trong khi quý II/2019 ở mức 87 tỷ đồng và lỗ gần 264 tỷ đồng. Chi phí hoạt động tăng 3% lên 7.445 tỷ đồng, trong khi chi phí dự phòng giảm 6% còn 10.141 tỷ đồng.

Ngân hàng kết thúc 6 tháng lãi trước thuế 4.454 tỷ đồng, thấp hơn 5% so với cùng kỳ năm trước, tương đương 35% kế hoạch năm. Lãi sau thuế giảm tương đương ở mức 3.581 tỷ đồng.

Tổng tài sản đến cuối tháng 6/2020 ở mức 1,45 triệu tỷ đồng, giảm 3%. Cho vay khách hàng ở mức 1,14 triệu tỷ đồng, tăng 2% so với đầu năm. Nợ xấu ở mức 22.767 tỷ đồng, tăng 15% so với đầu năm, trong đó nợ có khả năng mất vốn tăng gần 2.000 tỷ đồng. Tỷ lệ nợ xấu nâng từ 1,74% lên gần 2%.

Tiền gửi khách hàng ở mức 1,13 triệu tỷ đồng, tăng 1% so với đầu năm. Phát hành giấy tờ có giá ở mức 85.495 tỷ đồng, tăng 36% lên 85.495 tỷ đồng, trong đó có 48.832 tỷ đồng trái phiếu tăng vốn và hơn 32.142 tỷ đồng chứng chỉ tiền gửi.

BIDV tiếp tục huy động trái phiếu

Tuy nhiên theo thông tin thì BIDV đã phát hành riêng lẻ thành công 490 tỷ đồng trái phiếu trung, dài hạn vào ngày 30/7/020. Trái phiếu là loại không chuyển đổi, không kèm chứng quyền, không được bảo đảm hoặc bảo lãnh, được phát hành và thanh toán bằng Đồng Việt Nam, xác lập nghĩa vụ trả nợ trực tiếp, là nợ thứ cấp của ngân hàng và thỏa mãn các điều kiện để tính vào vốn cấp 2 của BIDV theo quy định hiện hành.

Nguồn: BIDV

Ngân hàng cũng mua lại toàn bộ 3.500 tỷ đồng trái phiếu tăng vốn phát hành đợt 1 năm 2015. Trái phiếu này được chào bán vào ngày 28/7/2015, kỳ hạn 10 năm 1 ngày và BIDV có quyền mua lại sau 5 năm. Trái phiếu đủ điều kiện tính vào vốn cấp 2.

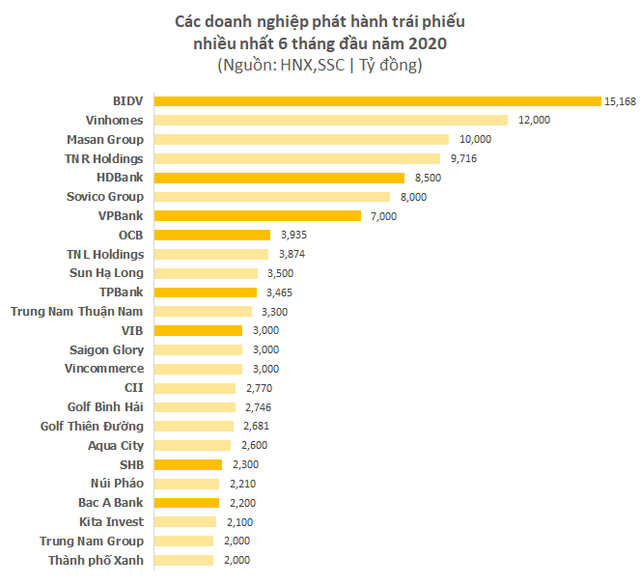

Như vậy tình hình phát hành trái phiếu nửa đầu 2020 thì BIDV là một trong những doanh nghiệp tham gia chào bán trái phiếu và huy động đứng top đầu. Cụ thể tính đến ngày 14/07/2020 thì có 130 doanh nghiệp đã tham gia chào bán trái phiếu và huy động được hơn 156.300 tỷ đồng.

Trong đó, Masan Group đã có 4 đợt chào bán trái phiếu ra công chúng huy động thành công tổng cộng 10.000 tỷ đồng trái phiếu. Ngoài Masan còn có 2 doanh nghiệp khác đã huy động thành công trên 10.000 tỷ đồng là BIDV (15.168 tỷ đồng) và VinHomes (12.000 tỷ), tiếp đến là TNR Holdings Vietnam (9.716 tỷ), HDBank (8.500 tỷ), Sovico Group (8.000 tỷ), VPBank (7.000 tỷ)…

Tổng cộng các ngân hàng chào bán thành công 47.300 tỷ đồng, chiếm 30% tổng lượng phát hành trong kỳ và các doanh nghiệp bất động sản chào bán thành công 45.600 tỷ đồng, chiếm 29%. Bên cạnh đó, các doanh nghiệp xây dựng cũng huy động được gần 8.500 tỷ đồng.

Hoặc