Doanh nghiệp khát vốn, lạm dụng đòn bẩy tài chính

Trong quí I/2020, các doanh nghiệp kinh doanh BĐS phát hành tới 29.857 tỉ đồng trái phiếu.

Báo cáo triển vọng ngành BĐS quí II/2020 của Công ty CP Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) đánh giá, kênh trái phiếu hiện tại là kênh huy động chính của phần lớn doanh nghiệp BĐS trong bối cảnh dư địa cho vay từ kênh ngân hàng đang bị hạn chế.

Cấu trúc huy động vốn dự án từ khách hàng chiếm đến khoảng 30% - 40% tổng cơ cấu so với năm 2008 giúp tỉ lệ sử dụng đòn bẩy (Nợ/Vốn chủ sỡ hữu) ở mức tương đối an toàn. Tỉ lệ nợ vay/Vốn chủ sỡ hữu của toàn ngành theo số liệu FiinPro giảm nhẹ từ mức 65,3% năm 2016 về mức 62,2% năm 2019.

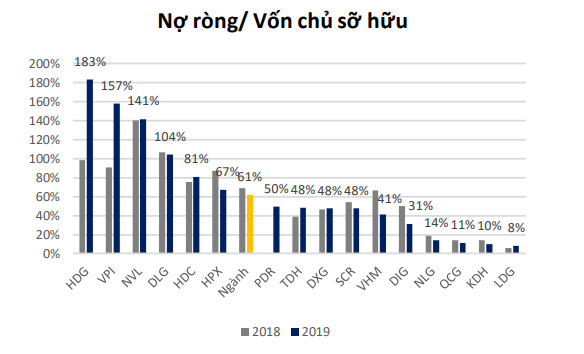

Mặc dù vậy, theo khảo sát của người viết, không phải doanh nghiệp nào cũng có tỉ lệ nợ vay/vốn chủ sở hữu ở mức an toàn. Đơn cử, tại thời điểm 31/3/2020, CTCP Tập đoàn Hà Đô có tỉ lệ nợ/vốn chủ sở hữu là 3,1 lần; Novaland là 2,7 lần; Tasco, Văn Phú và FLC đều là 2,4 lần...

So sánh tỉ lệ nợ ròng/vốn chủ sở hữu của một số doanh nghiệp BĐS niêm yết giai đoạn 2018 – 2019. (Nguồn: BSC)

Thực tế, trong các phương án huy động vốn của doanh nghiệp, nếu không tính phương án vay ngân hàng, sẽ là trái phiếu, cổ phiếu, M&A,... Do gặp khó trong việc tiếp cận nguồn vốn mà cuộc đua phát hành trái phiếu được đẩy mạnh trong hai năm gần đây. Không ít doanh nghiệp BĐS còn sẵn sàng phát hành trái phiếu với lãi suất cao hơn lãi suất trái phiếu của các nhà băng.

Theo Báo cáo thị trường trái phiếu doanh nghiệp quí I/2020 của CTCP Chứng khoán MB (MBS), có 63 doanh nghiệp phát hành 47.102 tỉ đồng trái phiếu trong tổng số 63.914 tỉ đồng được chào bán, đạt tỉ lệ phát hành 73%.

Các doanh nghiệp kinh doanh BĐS phát hành tới 29.857 tỉ đồng trái phiếu, chiếm 63% lượng trái phiếu phát hành trong quí. Mặt bằng lãi suất bình quân của trái phiếu từ nhóm này cũng cao nhất, khoảng 10,7%/năm.

Báo cáo Ngân hàng Nhà nước gửi Quốc hội mới đây cho biết, đến cuối tháng 3/2020, tín dụng đối với lĩnh vực BĐS tăng 1,23% so với cuối năm 2019, chiếm 19,31% tổng dư nợ tín dụng. Trong đó, dư nợ tín dụng phục vụ nhu cầu về nhà ở chiếm tỉ trọng khoảng 62,43% dư nợ tín dụng BĐS.

Hiện tại, tổng dư nợ tín dụng với toàn nền kinh tế là 8,3 triệu tỉ đồng, tương đương tín dụng đối với riêng lĩnh vực BĐS vào khoảng 1,6 triệu tỉ đồng.

MBS cho biết một lí do để các doanh nghiệp nhóm này tăng cường phát hành trái phiếu là do qui định mới của NHNN đã siết chặt kênh vay vốn qua ngân hàng cho mục đích kinh doanh BĐS.

Ngoài ra, trong giai đoạn dịch bệnh, các ngân hàng càng phải tăng cường kiểm soát hồ sơ vay vốn chặt chẽ nhằm hạn chế nợ xấu, các doanh nghiệp BĐS muốn cơ cấu nợ cũng sẽ tìm đến kênh trái phiếu.

Điều gì sẽ xảy ra?

Đòn bẩy tài chính vẫn được ví như "con dao hai lưỡi", lợi nhuận cao đi kèm với rủi ro. Rủi ro lớn nhất là khi thị trường có vấn đề, hàng hóa khó bán thì nó sẽ trở thành một áp lực rất nặng cho chính bản thân doanh nghiệp. Thậm chí, nhiều doanh nghiệp dẫn đến phá sản khi kế hoạch kinh doanh trật đường ray trong khi vẫn phải gánh các khoản lãi vay lớn.

Báo cáo phân tích của FiinGroup vừa công bố mới đây cho biết, BĐS đang là nhóm ngành đi vay nợ nhiều nhất với trên 267.400 tỉ đồng. Đồng thời, hệ số khả năng trả lãi của nhóm ngành này cũng giảm từ 1,4 ở quí IV/2019 về âm 0,4 ở quí đầu năm nay, tức lợi nhuận từ hoạt động kinh doanh cốt lõi không đủ để trả lãi vay ngân hàng.

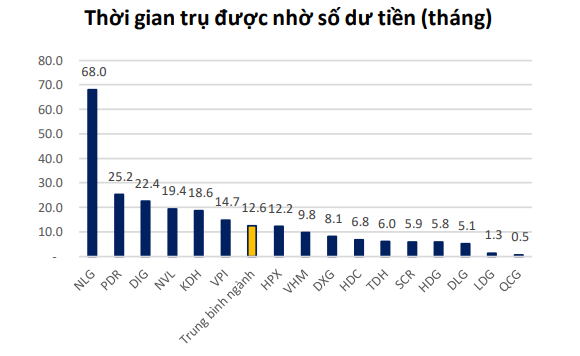

Số liệu của đơn vị này cũng chỉ ra quí đầu năm, BĐS là ngành có dòng tiền từ hoạt động kinh doanh giảm mạnh nhất (-12.000 tỉ đồng). Đơn cử, trong quí I/2020, Novaland (Mã: NVL) ghi nhận dòng tiền thuần âm 672 tỉ đồng, Tập đoàn Đất Xanh (Mã: DXG) âm 1.484 tỉ đồng, Bất động sản Netland (Mã: NRC) âm 33 tỉ đồng, Tập đoàn Hà Đô (Mã: HDG) âm 28 tỉ đồng,...

Thời gian trụ được nhờ số dư tiền (chưa bao gồm tiền từ việc bàn giao dự án năm nay) trong năm 2020 của một số doanh nghiệp BĐS (Nguồn: BSC)

Về phía chủ nợ, cụ thể là các ngân hàng nhiều khi cũng phải ôm "trái đắng". Tình trạng nhiều ngân hàng thời gian gần đây ồ ạt rao bán tài sản nợ xấu của các doanh nghiệp BĐS là một minh chứng.

Đơn cử, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) hiện đang là đơn vị chào bán nhiều nhất các khoản nợ liên quan đến dự án nhà ở.

Chẳng hạn, BIDV - Chi nhánh Sở Giao dịch 2 vừa thông báo lựa chọn tổ chức bán đấu giá khoản nợ của CTCP Nhà Hưng Ngân. Đây đã là lần thứ tư BIDV rao bán khoản nợ này.

Tổng dư nợ gốc và dư nợ lãi phát sinh của Nhà Hưng Ngân tại BIDV tính đến nay là gần 519 tỉ đồng, trong đó dư nợ gốc 372 tỉ đồng và dư lãi vay 147 tỉ đồng. Tài sản đảm bảo cho khoản nợ bao gồm hàng loạt BĐS của Nhà Hưng Ngân tại Hà Nội, TP HCM và Kiên Giang.

Ngoài ra, BIDV chi nhánh Gia Định đang tiếp tục hạ giá phát mại lần thứ ba 55 căn hộ chung cư Kỷ Nguyên (The Era Town) tại đường 15B Nguyễn Lương Bằng, phường Phú Mỹ, quận 7, TP HCM.

Hồi tháng 4/2020, BIDV cũng có thông báo về việc lựa chọn tổ chức đấu giá khoản nợ của Công ty TNHH Xây dựng Sản xuất Thương mại Tài Nguyên. Tài sản thế chấp của khoản nợ là quyền sử dụng đất và tài sản gắn liền với đất hình thành trong tương lai thuộc dự án Kenton, xã Phước Kiển, huyện Nhà Bè, TP HCM.

Ngoài BIDV, Ngân hàng TMCP Công Thương Việt Nam (Vietinbank) – Chi nhánh Ngô Quyền hồi đầu tháng 5 cũng thông báo rao bán khoản nợ của CTCP Thương mại - Tư vấn - Đầu tư - Xây dựng Bách Khoa Việt. Tổng dư nợ đến ngày 13/5 là 541 tỉ đồng và 16 triệu USD (gồm nợ gốc, lãi cộng dồn và lãi chậm trả).

Tài sản đảm bảo của khoản nợ bao gồm nhiều BĐS như 3 thửa đất và tòa nhà 9 tầng tại số 8 Phan Văn Trường, Cầu Giấy (Hà Nội); 42 quyền sử dụng đất tại dự án Khu du lịch sinh thái biển Lạc Việt (Bình Thuận); 90 quyền sử dụng đất tại xã Vĩnh Hảo, Tuy Phong (Bình Thuận); quyền sử dụng và tài sản của nhiều lô đất khác tại TP HCM, Đà Nẵng, Bến Tre, Lâm Đồng...

Hoặc