Cơ hội để làm mới bản thân?

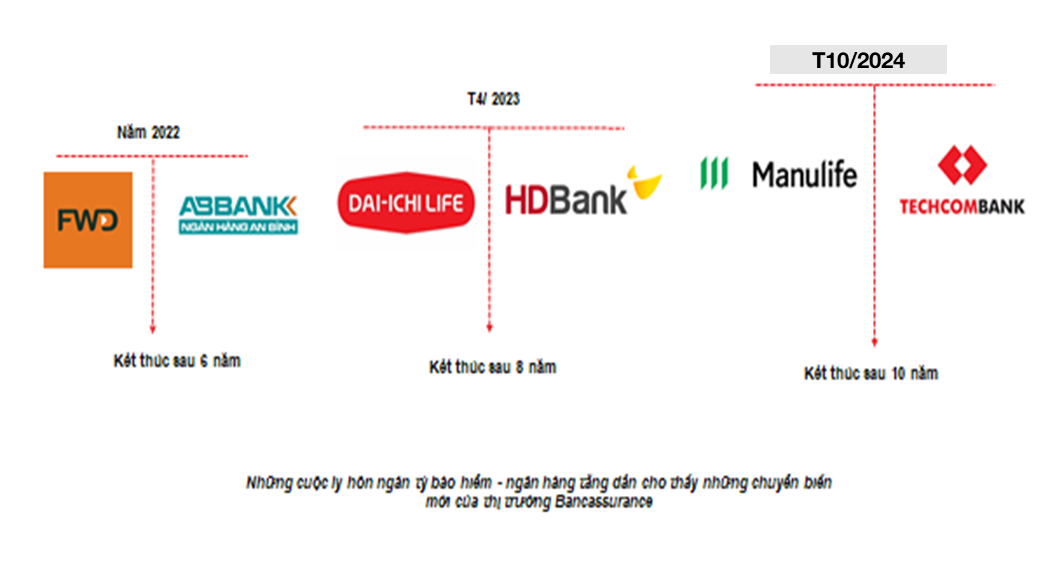

Sau thời kỳ hoàng kim của mảng Bancassurance mà Techombank và Manulife là những cái tên đã đi đầu để tạo nên một thập kỷ phát triển. Sự chấm dứt của hai đại diện này cho thấy một chương mới của bảo hiểm nhân thọ tại Việt Nam sắp diễn ra?

Những cuộc ly hôn Bảo hiểm – Ngân hàng có khả năng mở ra giai đoạn mới cho mảng kinh doanh này.

Rõ ràng, thị trường đã chứng kiến kênh bán chéo bảo hiểm tại nhiều ngân hàng (bancassurance) đã “quay đầu” tụt dốc sau những lùm xùm về phí và khủng hoảng niềm tin sau sự kiện SCB lan rộng. Sự sụt giảm này kéo dài từ năm 2023 đến nay và chưa có dấu hiệu phục hồi. Trong tháng 8/2024, đà giảm này đã được “hãm phanh” nhưng tình hình vẫn chưa được cải thiện.

Nhiều ngân hàng đã và đang nỗ lực điều chỉnh chiến lược để thích ứng với tình hình thị trường, thích ứng với các quy định mới của pháp luật về kinh doanh bảo hiểm, lấy lại niềm tin của khách hàng và quan trọng là đạt được kết quả kinh doanh đã được dự trù khi chưa có những lùm xùm bất ổn của thị trường.

Cuộc chia tay của Manulife và Techcombank chắc chắn không phải ngẫu nhiên hay bộc phát nhất thời mà chắc chắn cũng đã trải qua thời gian dài cân nhắc thiệt hơn như Thông cáo báo chí hai bên cùng đưa ra: “Sau quá trình cân nhắc và thảo luận kỹ lưỡng, Manulife Việt Nam và Techcombank đã quyết định ngừng mối quan hệ đối tác phân phối bảo hiểm độc quyền, kể từ ngày 14/10/2024. Sau ngày này, các sản phẩm bảo hiểm của Manulife sẽ ngừng được phân phối qua kênh Techcombank. Techcombank sẽ tiếp tục hỗ trợ hướng dẫn khách hàng liên hệ làm việc với Manulife khi có yêu cầu cần hỗ trợ về hợp đồng bảo hiểm đã ký kết với Manulife. Quyết định này được đưa ra với sự tôn trọng cao nhất dành cho nhau về mục tiêu và những định hướng kinh doanh của cả hai bên, cũng như tuân thủ các điều khoản đã được ký kết trong thỏa thuận đồng thời đảm bảo cao nhất các quyền lợi chính đáng, hợp pháp của khách hàng”.

Dư luận xôn xao về những lý do dẫn đến cuộc ly hôn ngàn tỷ này. Tuy nhiên, ngoài những tác động của thị trường hay Luật kinh doanh bảo hiểm như thông cáo đề cập thì từ những nhìn nhận về hướng đi chiến lược của Techcombank trong hai giai đoạn chuyển đổi chiến lược 10 năm qua, giới quan sát cũng cho rằng, đây là câu chuyện sớm hay muộn mà thôi.

Sau tan vỡ, mọi thứ cần thận trọng/ Cần những bước đi thận trọng tiếp theo

Với sự phát triển mạnh mẽ lột xác trong 10 năm trở lại đây, Techcombank đã nhanh chóng trở thành ngân hàng tư nhân hàng đầu tại Việt Nam. Sở hữu những nền tảng công nghệ khủng nhất, mạng lưới rộng lớn cả nước, không ngừng đầu tư có trọng điểm từ số hóa, dữ liệu, con người…. Techcombank đã khác xưa rất nhiều cả về lượng và về chất. Với đợt tăng vốn điều lệ gần đây, Techcombank đã trở thành ngân hàng lớn thứ 2 trong hệ thống với mức tăng từ 35,225 tỷ đồng lên 70,450 tỷ đồng bằng hình thức phát hành cổ phiếu từ nguồn vốn chủ sở hữu.

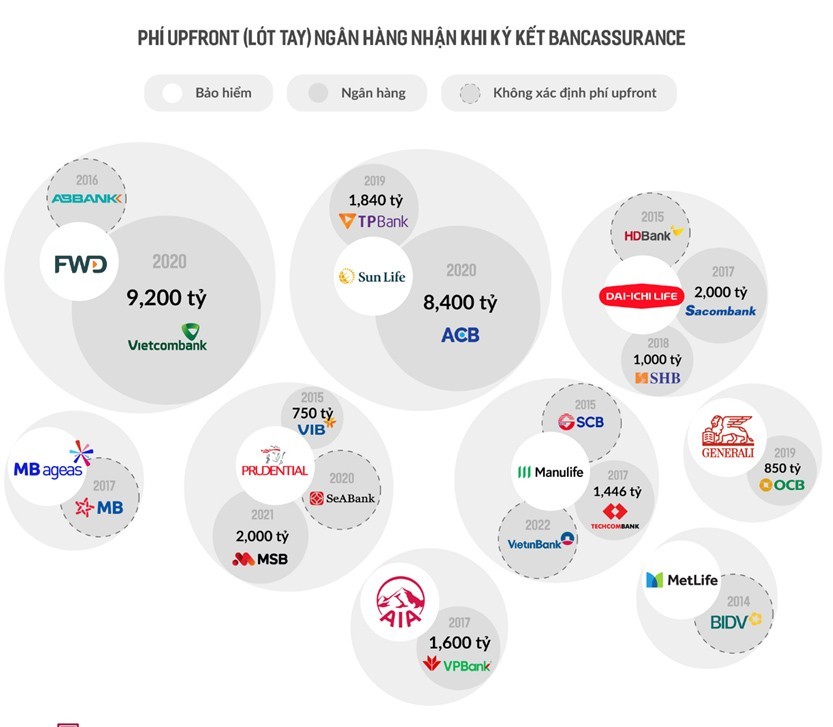

Phí lót tay ngân hàng nhận khi ký bancassurance.

Tốc độ tăng trưởng hàng năm của Techcombank luôn thuộc nhóm dẫn đầu hệ thống để hướng tới tham vọng top 10 ngân hàng dẫn đầu khu vực Đông Nam Á vào 2025. Những chỉ số dẫn đầu đều nhắc tên Techcombank như CASA, ROA, CAR… Ngay trong kết quả quý 2 vừa qua tỉ lệ an toàn vốn (CAR) theo Basel II và tỷ suất sinh lời trên tổng tài sản (ROA) tiếp tục duy trì vị thế đầu ngành, lần lượt đạt 14,5% và 2,6%, lợi nhuận trước thuế (LNTT) đạt 15,6 nghìn tỷ đồng, tăng 38,6% so với cùng kỳ.

Ngay cả mảng thu phí bảo hiểm trong bối cảnh thị trường suy thoái vì những tác động sự vụ SCB thì Techcombank đã ghi nhận những điểm sáng về kinh doanh bảo hiểm như trong báo cáo tài chính quý 2 tăng 32% so với cùng kỳ và 6 tháng đầu năm tăng 3,3% so với cùng kỳ. Đây là những con số ấn tượng khi bối cảnh chủ yếu đang ngược dòng, tăng trưởng âm. Trước đó trong năm 2023, Techcombank cũng duy trì kết quả khả quan khi tiếp tục thuộc nhóm dẫn đầu thị trường về tỷ lệ bán mới.

Rõ ràng, cuộc chia tay này là một trong những điều cả hai bên phải tính đến khi không còn chí hướng chung hoặc đã không còn tìm được “sự hòa hợp”. Hơn nữa với mục tiêu dịch vụ tốt nhất, cách Techcombank đang làm chủ yếu sẽ tập trung theo hướng chủ động kiểm soát tốt nhất các dịch vụ liên quan đến khách hàng thì việc lệ thuộc vào một đối tác khác để mang đến sự hài lòng cho khách hàng của mình sẽ không phải là lựa chọn phù hợp với chiến lược này.

“Hậu ly hôn”, nhà băng này cũng có thể mở ra chặng đường mới để làm mới mảng kinh doanh Bancasssurance vốn có lợi thế của mình, tuy nhiên hướng đi nào là phù hợp thì vẫn sẽ xem vào cách tiếp cận của Techcombank với khách hàng và thị trường.

Nhiều chuyên gia cho rằng, với tiềm lực hiện tại, ngay sau khi chấm dứt với Manulife, Techcombank hoàn toàn có thể lựa chọn bén duyên với một ông lớn bảo hiểm nhân thọ mới với “mức sính lễ” xứng tầm với mình. Với các khoảng upfront (phí lót tay) mà các ngân hàng khác đã thu về trong thời gian gần đây, thì quy mô và những lợi thế từ Techcombank có khả năng mang về cho nhà băng này khoảng phí lót tay lên đến tầm 8.000 tỷ đến 10.000 tỷ đồng khi quyết định tái hôn lâu dài với một đối tác khác.

Thị trường vẫn chờ những bước tiếp theo không chỉ từ Techcombank mà cả hai mảng Bảo hiểm Ngân hàng. Sau khi ly hôn cũng là cách để các bên làm mới mình và mang đến những làn gió mới, những tín hiệu tích cực cho khách hàng để vực dậy niềm tin đã bị đánh mất vì những “con sâu làm rầu nồi canh”, để bán bảo hiểm theo đúng nhu cầu khách hàng cần thực sự.

Hoặc