Sự chênh lệnh trong hoạt động kiểm soát dịch bệnh giữa 2 khu vực Thái Bình Dương và khu vực Mỹ, EU đã gây ra gián đoạn chuỗi cung ứng, trầm trọng hóa hiện tượng thiếu hụt vỏ container rỗng và nhiều hệ lũy khác. Dễ thấy nhất là việc giá thuê vỏ container để đóng hàng đã tăng phi mã và đồng thời đẩy giá cước vận tải biển lên mức kỷ lục trong 2 năm gần đây.

CHƯA RÕ KHI NÀO CƯỚC VẬN TẢI TẠO ĐỈNH

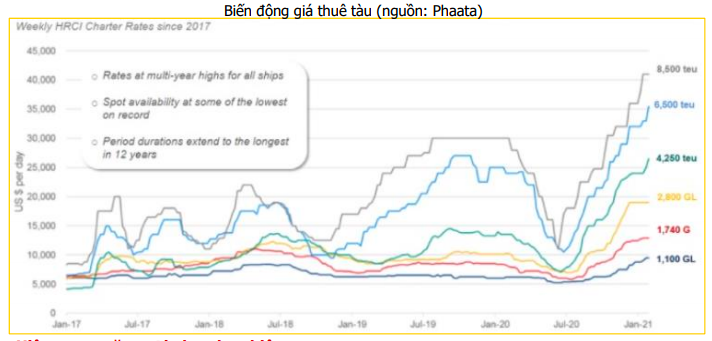

Giá thuê tàu trên toàn thế giới đã bắt đầu tăng mạnh từ thời điểm tháng 7/2020, trong đó mức tăng mạnh nhất tới từ các loại tàu có tải trọng lớn (trên 4000 TEUs/chuyến).

Một số sự kiện gần đây như tắc nghẽn kênh đào Suez hoặc tắc các nhà cảng tại khu vực bờ Đông Châu Mỹ đã càng khiến hiện tượng thiếu hụt container trở nên trầm trọng. Đơn cử như giá cước vận chuyển 1 container 40ft từ Trung Quốc sang Mỹ đã tăng vọt từ hơn 2000 USD lên gần 9000 USD.

Hội đồng vận tải thế giới (WTC) nhận định sẽ rất khó để biết khi nào thì chi phí vận tải biển tạo đỉnh, đặc biệt trong bối cảnh chuỗi cung ứng vẫn chưa thể khôi phục hoàn toàn. Trước cơ hội này, rất nhiều các hãng tàu lớn trên thế giới công bố kết qủa kinh doanh đột biến trong quý 1.

Theo đánh giá của Agriseco, đối với các doanh nghiệp nội địa, việc giá cước vận tải bị đẩy lên cao đã mở ra nhiều cơ hội phát triển cho các doanh nghiệp kinh doanh trong lĩnh vực khai thác tàu và kho bãi.

Theo đánh giá của Agriseco, đối với các doanh nghiệp nội địa, việc giá cước vận tải bị đẩy lên cao đã mở ra nhiều cơ hội phát triển cho các doanh nghiệp kinh doanh trong lĩnh vực khai thác tàu và kho bãi.

Cụ thể, tốc độ lưu thông hàng hóa chậm lại sẽ làm gia tăng nhu cầu lưu kho hàng hóa. Những doanh nghiệp sở hữu đội tàu quy mô lớn cũng được hưởng lợi từ xu thế này. Từ đầu năm 2021, HAH đã nâng mức phí với một số tuyến hàng hóa quan trọng như Hải Phòng – Cái Mép lên 15%, tuyến Hải Phòng – cảng Sài Gòn lên gần 20%. Ngoài ra, việc tăng giá thuê tàu cũng giúp giá trị thị trường của đội tàu doanh nghiệp tăng lên đáng kể, do vậy các doanh nghiệp có thể ghi nhận những khoản lợi nhuận đột biến từ việc thanh lý những con tàu có tuổi đời cao.

XU HƯỚNG CHUYỂN SANG CẢNG NƯỚC SÂU

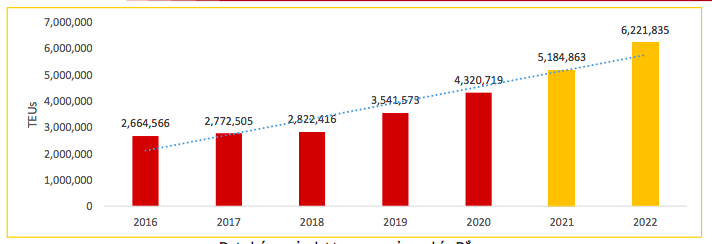

Agriseco dự báo, khu vực cảng phía Bắc, tổng sản lượng container qua khu vực này vào năm 2021 và 2022 lần lượt đạt gần 5,2 triệu TEUs và 6 triệu TEUs, tương đương mức tăng trưởng trung bình là 20%.

Do ảnh hưởng của dịch Covid-19, các hãng tàu có xu hướng hợp tác với nhau để cắt giảm chi phí, đi kèm với đó là việc tăng kích thước tàu vận chuyển. Điều này sẽ đẩy mạnh nhu cầu cho các cảng nước sâu, tuy nhiên, nguồn cung cho hình thức cảng này còn hạn chế do chỉ có một số ít cảng hạ nguồn như HICT và Nam Đình Vũ có thể đáp ứng được.

Trước tình hình này, một số nhà cảng đã có động thái đón đầu xu hướng, điển hình như PHP sẽ chuyển đổi mục đích đất khu vực cảng Hoàng Diệu sang thương mại và thay vào đó là triển khai đầu tư cảng nước sâu HIPG từ quý III/2021. Trường hợp của GMD cũng công bố sẽ mở rộng và tập trung nguồn lực vào giai đoạn 2 của cảng Nam Đình Vũ, dự kiến nâng công suất thiết kế toàn dự án lên hơn 1,5 triệu TEUs/năm sau khi hoàn thành.

Dự phóng sản lượng cụm cảng phía Bắc.

Dự phóng sản lượng cụm cảng phía Bắc.

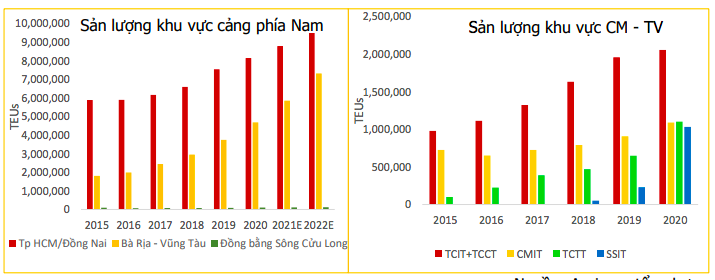

Đối với khu vực phía Nam, Agriseco kỳ vọng các nhà cảng tại khu vực Cảng Cái Mép - Thị Vải tiếp tục duy trì được tốc độ tăng trưởng sản lượng cao trong 2 năm tới dựa trên những luận điểm từ việc: Lợi thế về cảng nước sâu, nhận được sự ưu tiên của các hãng tàu. Đóng góp nguồn cung từ cảng Gemalink: hiện cảng này đã đi vào hoạt động từ đầu năm 2021, có công suất thiết kế giai đoạn 1 đạt 1,5 triệu TEUs/năm.

Theo ý kiến từ Ban Lãnh đạo Gemadept, cảng Gemalink trong năm đầu tiên hoạt động có thể đạt sản lượng hơn 1,2 triệu TEUs tương đương 80% công suất thiết kế. Giai đoạn 2 của cảng này sẽ bắt đầu khởi công năm 2022 và nâng tổng công suất đóng góp cho toàn khu vực Cái Mép – Thị Vải lên 2,4 triệu TEUs/năm.

Một số hiệp định thương mại tự do sẽ có hiệu lực trong thời gian tới, cùng với đó là xu hướng dịch chuyển chuỗi sản xuất từ Trung Quốc sang Việt Nam của nhiều doanh nghiệp lớn Quốc tế sau bài học từ dịch Covid-19.

Theo số liệu từ VLA, quy mô thị trường Logistic tại Việt Nam cuối năm 2020 vào khoảng 40 – 42 tỷ USD với hơn 4.000 doanh nghiệp trong nước và 25 doanh nghiệp nước ngoài, tốc độ tăng trưởng hàng năm đạt từ 14% - 16%. Con số này cho thấy thị trường vận tải và kho bãi ở Việt Nam còn nhiều dư địa để tăng trưởng, và bài học từ hệ quả của dịch Covid-19 sẽ thúc đẩy các doanh nghiệp phải thay đổi để có thể tồn tại trong thị trường này.

Theo số liệu từ VLA, quy mô thị trường Logistic tại Việt Nam cuối năm 2020 vào khoảng 40 – 42 tỷ USD với hơn 4.000 doanh nghiệp trong nước và 25 doanh nghiệp nước ngoài, tốc độ tăng trưởng hàng năm đạt từ 14% - 16%. Con số này cho thấy thị trường vận tải và kho bãi ở Việt Nam còn nhiều dư địa để tăng trưởng, và bài học từ hệ quả của dịch Covid-19 sẽ thúc đẩy các doanh nghiệp phải thay đổi để có thể tồn tại trong thị trường này.

CỔ PHIẾU NÀO TIỀM NĂNG?

Về quan điểm đầu tư, Agriseco đánh giá khả quan đối với ngành Logistics và cảng biển trong năm 2021 dựa trên những luận điểm sau: Giá cước vận tải quốc tế duy trì ở mức cao kỷ lục trong 2 năm gần đây; Bài học từ việc gián đoạn chuỗi cung ứng do dịch Covid-19 thúc đẩy nhanh quá trình tái cơ cấu, nâng cao hiệu quả hoạt động; Hoạt động xuất nhập khẩu được thúc đẩy bởi các Hiệp định thương mại tự do.

Trong đó, ngắn hạn thì doanh nghiệp như GMD, HAH, PHP có thể hưởng lợi lớn. Với GMD, giá cổ phiếu có thể hưởng lợi do hiệu ứng từ việc đề xuất nâng mức giá khai thác mục tiêu tại khu vực cảng Cái Mép – Thị Vải lên 20% đi vào hiện thực.

Đối với PHP, theo đề án di dời trình Thủ Tướng phê duyệt, khu vực cảng Hoàng Diệu sẽ được chuyển đổi thành khu dân cư thương mại, do vậy nếu thành hiện thực thì trong tương lai PHP sẽ ghi nhận một khoản lợi nhuận bất thường do giá trị khu đất này lớn hơn khá nhiều giá trị sổ sách.

Còn HAH, trong giai đoạn giá cước vận tải thế giới tăng mạnh, HAH đã trẻ hóa đội tàu bằng cách đầu tư 3 con tàu mới là HAIAN View, HAIAN EAST và HAIAN West, cùng với đó là thanh lý những con tàu có tuổi đời lớn như HAIAN SONG. Trong đầu năm 2021, cước vận chuyển một số tuyến nội địa của công ty đã tăng đáng kể, đáng chú ý là lộ trình từ khu vực Hải Phòng tới Cái Mép - Thị Vải đã tăng hơn 15% so với cùng kỳ.

Hoặc